Contents

はじめに

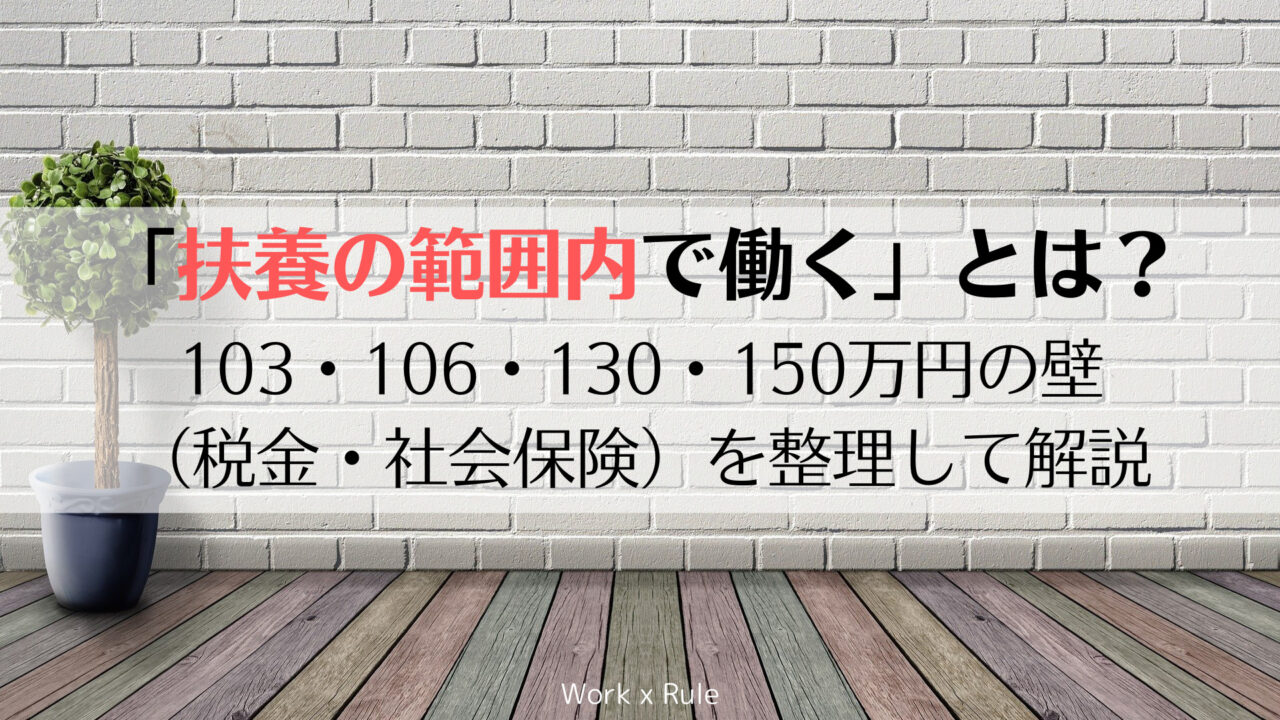

この記事の目的(「扶養」と「壁」の問題)

「扶養」とは、一般的に、親族間で生活の面倒をみる、経済的な援助をすることを意味します。

親族を扶養して生活の面倒をみる必要があるときには、その分生活費の負担が増えるため、税金面、社会保険面で優遇を受けることができる制度が設けられています。

一方で、扶養される側に、ある程度の収入がある場合には、「扶養から外れる」ことによって優遇を受けることができなくなり、その収入の基準となる金額を、「〇万円の壁」と呼ぶことがあります。

この「壁」については、従来から存在していた「103万円の壁」と「130万円の壁」に加えて、その後の法律の改正により、「106万円の壁」や「150万円の壁」などが登場したことにより、理解することが難しくなっています。

「結局、いくらの年収(壁)を目安にしたらいいのか分からない」というご相談も多く寄せられます。

そこで、この記事では、まったく前提知識のない方を対象に、これらの「壁」を整理しながら、扶養の要件について理解していただけるように、丁寧に解説します。

ぜひ、最後までお読みください。

【関連動画はこちら】

解説の前提条件

この解説では、話を分かりやすくするために、前提条件を次のとおりとします。

【前提条件】

- 夫(扶養する側)…会社員(正社員)として働いていて、給与収入は年間1,095万円以下

- 妻(扶養される側)…パートとして働いている、60歳未満の主婦

- 夫と妻は、同居し、生計を共にしている

妻が自営業の場合や、60歳以上の場合には、やや取扱いが異なるため、この記事では、基本的な説明を中心にするために、前提条件を上記のとおり設定して解説します。

「扶養」には2種類ある(税金面・社会保険面)

「扶養」には2種類ある【最重要】

「扶養」を理解するためには、まずは、「扶養」には「税金面での扶養」と、「社会保険面での扶養」の2種類があり、両者はまったく別の、異なる話であることを理解する必要があります。

つまり、「扶養」を正しく理解するためには、一言に「扶養」と言っても、税金の話をしているのか、社会保険の話をしているのかを常に区別しながら理解していくことが最も重要です。

.png)

税金面の扶養で得をするのは夫

税金における扶養とは、扶養「する」側である「夫」が税金面で優遇を受けることができる制度です。

ここでいう「税金」とは、「所得税」と「住民税」をいいます。

夫は、その所得に応じて所得税と住民税を納めますが、扶養する配偶者(妻)がいる場合には、「夫」が納める税金の額が減額されるという「得」が生じることとなります。.png)

社会保険面の扶養で得をするのは妻

一方、社会保険における扶養とは、扶養「される」側である「妻」が社会保険面で優遇を受けることができる制度です。

ここでいう「社会保険」とは、「健康保険」と「厚生年金」をいいます。

本来、妻の社会保険については妻自身が加入して、自ら社会保険料を納める必要があります。

しかし、妻の収入が少ない場合には、夫の扶養に入ることにより、簡単にいうと「夫が納める社会保険料をもって、妻の分の社会保険料も納めたことになる」という優遇を受けることができます。

このとき、夫が納める社会保険料の金額は変わらず、妻にとっては単純に社会保険料を納める必要がなくなります。

つまり、この場合、「妻」の分の社会保険料の納付が不要になるという「得」が生じることとなります。.png)

まとめ

「扶養」には、税金面と社会保険面の2種類があり、両者を区別して理解することが重要です。

税金面の扶養は、扶養「する」側(夫)が得をする話であり、社会保険面の扶養は、扶養「される」側(妻)が得をする話です。

【ポイント】

- 税金面の扶養…扶養「する」側(夫)が得をする

- 社会保険面の扶養…扶養「される」側(妻)が得をする

税金面の扶養(扶養「する」側のメリット)

税金面の扶養の仕組み

夫に、扶養する配偶者(妻)がいる場合には、税金(所得税・住民税)が減額されるという税金面のメリットがあります。

税金(所得税・住民税)は、収入額に対してそのまま税率をかけるのではなく、収入から、税法上認められている額を差し引いた(これを「控除」といいます)「所得」に対して税率をかけて税額を求める仕組みになっています。

つまり、収入から控除される額が多いほど、所得の額が減ることから、その分、税金も減ることとなります。.png)

この控除項目のうちのひとつが、配偶者(妻)を扶養している場合に認められる「配偶者控除」であり、最大で「38万円」の控除が認められます。

そして、配偶者控除は、妻の収入額が一定額を超えてしまうことによって、控除することが認められなくなる場合があります。

つまり、「扶養に入る」または「扶養から外れる」という話は、言い換えると、「夫の税金の算定において、配偶者控除が認められるかどうか」という話をしているといえます。

なお、配偶者控除は最大で38万円ですが、これが認められるのは、夫の所得が900万円以下(給与のみの場合は給与収入が1,095万円以下)の場合であり、控除額は、夫の給与収入に応じて次のとおり定められています。

| 夫の給与収入 | 控除額(70歳未満の控除対象配偶者) |

|

給与収入1,095万円 (所得900万円以下) |

38万円 |

|

給与収入1,145万円 (所得900万円超950万円以下) |

26万円 |

| 給与収入1,195万円以下

(所得950万円超1,000万円以下) |

13万円 |

夫の収入(所得)が増えるにつれて、控除額は少なくなっていき、給与収入で1,195万円を超えると、配偶者控除は認められません。

「103万円の壁」と「150万円の壁」

妻の給与収入が年間103万円以下の場合には、「配偶者控除」として、夫の税金の計算において、最大で「38万円」の控除が認められます。

この38万円の控除を受けることができる点が、妻を扶養することのメリットといえます。

さらに、2018年(平成30年)に法律の改正があり、新たに「配偶者特別控除」が認められたことによって、この103万円の壁は、実質的に「150万円の壁」まで引き上げられました。

この配偶者特別控除も、配偶者控除と同じく、最大で38万円の控除を受けることができます。

ただし、38万円の控除を受けるためには、配偶者控除と同様に、夫の所得が900万円以下(給与のみの場合は給与収入が1,095万円以下)であることが条件とされています。

ここまでを整理すると、次のとおりです。

【103万円の壁・150万円の壁】

- 妻の年間収入が「103万円まで」は、夫の税金の計算において最大で38万円の「配偶者控除」が認められる

- 妻の年間収入が103万円を超えても、「150万円まで」は、夫の税金の計算において最大で38万円の「配偶者特別控除」が認められる(2018年の法律改正)

- 控除額が最大となるためには、夫の所得が900万円以下(給与のみの場合は給与収入が1,095万円以下)であることが条件

- 103万円の壁は、実質的には「150万円の壁」まで引き上げられている

201万円の壁

前述の「配偶者特別控除」は、妻の年間収入が150万円を超えたとしても、いきなり控除を受けることができなくなる(控除額が0円になる)ものではありません。

妻の年間収入が「201.6万円以下まで」は、配偶者特別控除の適用対象となります。

ただし、妻の年間収入が150万円を超えると、その超えた金額に応じて控除額は段階的に減っていき、201.6万円以上になると控除額はゼロになります。

これを言い換えると、「150万円の壁」とは、配偶者特別控除を最大限(38万円)受けることができる壁であり、「201万円の壁」とは、配偶者特別控除が適用されなくなる(控除額が0円になる)壁のことを意味するといえます。

.png)

【配偶者特別控除】控除を受ける納税者本人(夫)の所得金額が900万円以下(給与のみの場合は給与収入が1,095万円以下)の場合

| 妻の給与収入 | 配偶者特別控除の額 |

| 150万円未満 | 38万円 |

| 150万円以上155万円以下 | 36万円 |

| 155万円以上160万円以下 | 31万円 |

| (中略) | (中略) |

| 197.2万円以上201.6万円まで | 3万円 |

【参考】国税庁ホームページ No. 1195 配偶者特別控除

妻自身の所得税・住民税

「扶養」の話とは異なりますが、妻自身の給与という目線で見た場合、「103万円」という額は、妻自身の給与に所得税がかかる基準額になっています。

妻にとっては、103万円までは妻自身の所得税がかからず、103万円はいわば「妻の手取り額」を左右する金額といえます。

なお、住民税でみると、妻の年間収入が100万円を超えることで住民税がかかります(税額は地域によって異なります)。

配偶者控除による節税効果

配偶者控除を受けることによる節税効果(つまり、いくら得をするのか)は、配偶者控除額(最大38万円)に、税率をかけることで把握することができます。

例えば、夫の課税所得が400万円の場合には、所得税と住民税の税率の合計は約20%となるため、年間で約76,000円(38万円×20%)を節税することができることとなります。

夫の会社で支給される家族手当との関係性

夫の会社で、妻を対象とした家族手当が支給されている場合、その支給基準も確認しておく必要があります。

会社の制度によっては、従業員に扶養する家族がいる場合には、家族手当(扶養手当、配偶者手当など、名称は様々です)が支給される場合があります。

この家族手当の支給基準は、あくまで会社が独自に定めているものです。

会社によっては、配偶者控除の金額をもとに103万円が支給基準となっている場合や、社会保険の扶養の金額をもとに130万円を支給基準としている場合などもあります。

例えば、家族手当が、妻の年間収入が103万円以内であることを基準していて、手当の額が月額1万円だとすると、妻の年間収入が103万円を超えることによって、年間12万円の手当が支給されなくなります。

社会保険面の扶養(扶養「される」側のメリット)

社会保険面の扶養の仕組み

「扶養」が関係する「社会保険」とは、「健康保険」と「厚生年金」をいいます。

なお、広い意味での社会保険には、「雇用保険」や「労災保険」などがありますが、雇用保険は加入者本人の失業などに備えた保険であることから扶養という概念はなく、また、労災保険は、会社が保険料を全額負担し、従業員に負担はありませんので、当然ながら扶養という概念はありません。

本来、妻の社会保険は、妻自身が加入して、社会保険料を納める必要があります。

しかし、妻の収入が少ない場合には、夫が加入している社会保険の扶養に入ることにより、「夫が納める社会保険料をもって、妻の社会保険料も納めたことになる」という形の優遇を受けることができます。

このとき、夫が納める社会保険料の額は変わりません。

いわば社会保険における扶養とは、妻が、夫の加入する社会保険を通じて、社会保険に無料で加入している状態といえます。

.png)

健康保険

健康保険には、病院など医療機関で、かかった治療費について自己負担額が3割になるという「療養の給付」や、入院や手術などで医療費が高額になった場合に、自己負担額に上限が設けられる「高額療養費」などの給付があります。

すべての国民は、必ず何らかの健康保険制度に加入する必要があります(国民皆保険)。

健康保険には、会社員や公務員などの被用者を対象とした健康保険(代表的なものは、政府が運営する「協会けんぽ」)と、自営業者などを対象とした国民健康保険(各市町村が運営)の2種類があります。

妻は、夫の扶養に入る場合には、夫の加入している健康保険に加入することになります。

また、夫の扶養から外れる場合には、妻自身が国民健康保険に加入することになります(もしくは、妻の勤め先で社会保険の加入要件を満たす場合には、勤め先の健康保険に加入することもあります)。

厚生年金

年金制度は、老齢・障害・死亡によるリスクから、国民の生活を保障するためにあります。

年金制度は、2階建てで構成されており、日本国内に住んでいる国民(原則として、20歳以上60歳未満)はすべて「国民年金」に加入し、保険料を納める必要があります(年金制度の1階部分)。

「厚生年金」は、国民年金に上乗せされる形で、会社員や公務員などの被用者を対象にした制度です(年金制度の2階部分)。

なお、国民年金は定額であり、厚生年金は、従業員の給与額に応じて保険料が異なり、保険料を会社と従業員とで折半して負担します。

会社員である夫は、会社を通じて厚生年金の保険料を納めますが、この保険料には、国民年金の保険料も含まれています。

また、妻は、本来は自身で国民年金の保険料を納める必要がありますが、夫の扶養に入ることで、「夫の厚生年金保険料を納めることによって、妻の国民年金保険料も納めたことになる」ということになります(正確にいうと、妻は「第3号被保険者」として国民年金に加入することとなります)。

ただし、妻について納められるのは、国民年金の保険料のみです。

厚生年金については、あくまで夫のみの加入になるため、妻自身の将来の年金額をさらに増やすためには、妻は扶養から外れて、自身で厚生年金に加入する必要があるといえます。

130万円の壁

「130万円の壁」とは、社会保険面で、妻が夫の扶養に入るための、妻の収入の要件をいいます。

社会保険面で、妻が夫の扶養に入るための要件は、次のとおりです。

【社会保険の扶養要件】

- 3親等内の親族であること

- 年間収入が130万円未満(※)、かつ、扶養する側の年収の半分未満であること

(※)60歳以上または障害者の場合は、年間収入180万円未満

なお、税金面の扶養とは異なり、扶養する側(夫)の年収要件はありません。

【参考】日本年金機構「従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

106万円の壁

「106万円」とは、妻が勤めている会社において、自身が社会保険に加入しなければならない目安となる年収をいいます。

妻は、年収が130万円未満であっても、自身の勤め先で一定の要件に該当する場合には、夫の扶養から外れて、勤め先で社会保険に加入する必要があります。

この要件に該当すると、「扶養に入る・入らない」という選択をする余地はなく、妻は勤め先の社会保険に強制的に加入する必要があります。

.png)

このときの要件は、次のとおりです。

【社会保険の被保険者資格の取得要件】

- 1週間の所定労働時間が20時間以上であること

- 雇用期間が1年以上見込まれること

- 報酬の月額が88,000円以上であること

- 学生でないこと

- 特定適用事業所に使用されていること

③の月額88,000円を年収に換算すると、約106万円になるため、「106万円の壁」といわれています。

⑤の「特定適用事業所」とは、被保険者の総数が、常時501人以上の事業所をいいます。

また、2022(令和4)年10月に法律が改正され、被保険者の総数が、常時101人以上の事業所が対象となります。

さらに、2024(令和6)年10月に法律が改正され、被保険者の総数が、常時51人以上の事業所が対象となります。

詳細は、以下の記事をご覧ください。

【参考】短時間労働者に対する健康保険・厚生年金保険の適用の拡大

扶養に入るための「年収」の違い(税金・社会保険)

ここまで、扶養に入るための年収要件(壁)について解説しましたが、税金面と社会保険面とで、この「年収」の把握の仕方に違いがあるため、注意が必要です。

税金の場合

税金面における年収は、1月1日から12月31日まで(暦年)の実績額です。

つまり、年末調整で配偶者控除を行う時点からみて、「過去」の収入額の実績で判断されます。

また、税金の計算における収入には、通勤手当(非課税限度額まで)、失業手当などを含みません。

社会保険の場合

社会保険面における年収は、妻が「扶養に入る時点」でみて、これからの「見込み」の額をいいます。

つまり、「将来」の収入を基準にする点が、税金面の扶養と異なる点といえます。

また、この収入には、交通費(通勤手当)、失業給付(雇用保険)、傷病手当金・出産手当金(健康保険)も含まれます。

【事例】

会社員として働いていた女性が、年の途中で結婚し、6月末日で退職した場合

【結論】

退職まで(6月末日まで)の収入は考慮せず(退職時点ですでに130万円を超えていたとしても)、夫の扶養に入った後、つまり7月1日以降で、年内にいくらの収入が見込まれるのかで判断する

ただし、妻が扶養に入るかどうかの判断は、社会保険の保険者(協会けんぽや健康保険組合など、保険給付を行う側、つまり保険証の発行者)が行うことに留意する必要があります。

例えば、夫が大企業や官公庁に勤めていて、健康保険組合に加入している場合には、その組合が定めている規約の内容によっては、扶養の判断について取扱いが異なる場合があるため、事前に確認をしておく必要があります。

106万円の壁の場合

106万円の要件を判断するための「報酬」には、最低賃金法で賃金に参入されないものは除くこととされています。

例えば、賞与、割増賃金(残業手当、休日出勤手当など)、精皆勤手当、通勤手当、家族手当などは含まれません。

この点が扶養に入るための年収の把握方法と異なるため、勤務先に確認するなどしておく必要があります。

まとめ

この記事をまとめると、次のとおりです。

【まとめ】

- 「扶養」には、2種類あり、税金面と社会保険面はまったく別の話である

- 税金面は扶養「する」側が得をし、社会保険面は扶養「される」側が得をする

- 妻の年収を150万円以下にすると、夫の税金について、最大38万円の「配偶者(特別)控除」を受けることができる(税金面の得)

- 妻の年収を130万円未満にすると、夫の社会保険の扶養に入り、妻は社会保険料を納めることが不要になる(社会保険面の得)

- 妻の勤め先によっては、年収が106万円になると、社会保険に加入する義務が生じることにより、夫の扶養から外れる場合がある

.png)

結論として、妻の年収を130万円未満に抑えておけば、一般論としては税金面・社会保険面の扶養のメリットを享受することができるといえます。

ただし、扶養のメリットを享受するためには、少なくとも次の内容については、事前に確認しておく必要があるといえるでしょう。

- 夫の会社で支給される家族手当などの支給基準

- 妻の勤め先における社会保険の加入要件(106万円の壁が適用されるか否か)

- 健康保険の保険者(特に組合の場合)における扶養の判断基準

.png)

.png

)

.jpg)